14 de julho de 2024

Na esteira da tentativa fracassada de assassinato do ex-presidente Donald Trump, o que está acontecendo com o ouro e o dólar americano é absolutamente impressionante.

14 de julho (King World News) – Matthew Piepenburg, sócio da VON GREYERZ AG: Entre a política (movida por si mesmo em vez de funcionários públicos), os mercados (impulsionados pela dívida em vez dos lucros) e as moedas (diluído pelo excesso de criação e não por um ativo real), é justo dizer que vivemos tempos não interessantes, mas surreais.

Mas, em meio ao surreal, o dólar, como muitos acreditam, é nossa rocha, nossa constante imortal, embora muitas vezes não amada.

O USD: Grande demais para falhar?

O que quer que se pense do dólar, não podemos negar sua força centrífuga, privilégio exorbitante e poder de mercado totalmente inigualável (dos atuais sistemas SWIFT e Eurodollar aos mercados de derivativos e petrodólares).

E mesmo tão quebrado, degradado, inflado (e inflacionário) quanto o dólar, seu lugar como moeda de reserva mundial (com 80% + das transações cambiais globais) é firme.

Mais importante, o USD é uma moeda (moeda base) que só o Fed pode imprimir na existência e que o resto do mundo sedento por dólar e endividado em dólar (ou seja, os mercados de eurodólares) só pode emprestar (como uma segunda moeda de crédito derivada) em uma roleta perpétua de dólar de "dívida e impressão" ou "dívida e empréstimo".

Isso efetivamente torna o USD a moeda base (e denominação) do mundo para a grande maioria dos instrumentos de dívida global derivados, o que significa que todo o resto (incluindo empréstimos em eurodólar) é essencialmente apenas relacionado a crédito.

E como o crédito faz girar o mundo da dívida de US$ 330 trilhões, o dólar, por extensão, faz o mundo girar.

Em suma, pode-se argumentar que o dólar é grande demais para falhar, certo?...

Ouça a maior entrevista

em áudio de Egon von Greyerz CLICANDO AQUI OU NA IMAGEM ABAIXO.

O Imortal Greenback?

Dada a demanda global e o papel de crédito para esse superdólar diluído, o sistema nacional e global que governa desde 1944 provavelmente e apenas terminará (exceto por um milagrosamente pacífico Acordo de Plaza 2.0) em alguma forma do que Brent Johnson descreveu legitimamente como "violência profunda – econômica e/ou militar".

Mas, de acordo com os touros do dólar, mesmo um sistema em colapso e, portanto, o mercado de títulos dos EUA em queda, levaria os rendimentos do UST para a lua e, portanto, o dólar (ironicamente) ainda mais alto.

Em suma, não importa como alguns girem – o dólar é rei, e todo banqueiro central em DC sabe disso, certo?

Afinal, esses realistas do dólar descobriram a dura verdade pelas lentes da realpolitik financeira global: o dólar, ame-o ou odeie-o, é o dinheiro base do sistema financeiro global e, como tal, será "o último a cair".

Lastro de ouro?

Quanto a qualquer retorno a um dólar lastreado em ouro, esses mesmos realistas nos lembrariam do infame caso da "Cruz de Ouro" de 1896 apresentado por William Jennings Bryan, que alertou que, com um dólar atrelado ao ouro, o crédito acabaria apertando a níveis tais que o cidadão médio e as pequenas empresas ficariam sangrando nas ruas.

Além disso, há a posição igualmente realista de que nenhum país gostaria de ficar preso a um chaperone de ouro (ou "padrão") por muito tempo, pois isso só impediria sua capacidade soberana de clicar com o mouse em suas próprias moedas quando necessário (ou seja, sempre que apoiado em um muro de dívida autocriado).

O dinheiro e, portanto, o dólar, concluem ruidosamente, será, portanto, o que o país mais forte (valentão) do bloco disser que é, e goste ou não, os EUA e o dólar ainda estão flexionando os bíceps mais fortes na vizinhança global, certo?

Supondo que nada (ou a história) nunca mude

Mas cada uma das conclusões anteriores (e razoáveis) só vale se assumirmos que os EUA são e continuam sendo o valentão (e dinheiro) mais forte do bloco.

A evidência da história, no entanto, que é dinâmica em vez de estática, pode sugerir o contrário.

Por enquanto, no entanto, o dólar é o que mais importa para muitos.

China, Rússia ou Índia, por exemplo, podem ser importantes, mas poucos de nós podem ou poderiam prever que o yuan, rublo ou rúpia substituirão o dólar.

Certamente que não.

Assim, mais uma vez, o dólar continuará a ser o rei da liquidez.

E mesmo para aqueles que levam a desdolarização a sério, os países BRICS+ serão realmente capazes de concordar com uma moeda BRICS+ lastreada em ouro resgatável em, digamos, Moscou ou Xangai?

Tenho minhas dúvidas – pela simples razão de que, por mais que os países BRICS+ desconfiem coletivamente do agora armado USD, eles não confiam uns nos outros o suficiente para abrir mão de sua opção de imprimir suas próprias moedas à vontade.

Mas isso não encerra a discussão sobre o novo e crescente papel do ouro em um dólar/mundo em mudança.

Dar a volta em vez de substituir o dólar

Para mim, debater uma nova moeda lastreada em ouro ou a tese do "fim do dólar" é perder o alvo.

Os fatos e a evolução da história de hoje e de amanhã sugerem que a história real não é sobre substituir o dólar, mas simplesmente contorná-lo em uma nova direção de preço pavimentada em ouro preto e real.

Para esse fim, veja o que o resto do mundo e seus bancos centrais estão fazendo, não o que eles (ou nossa liderança financeira) estão dizendo:

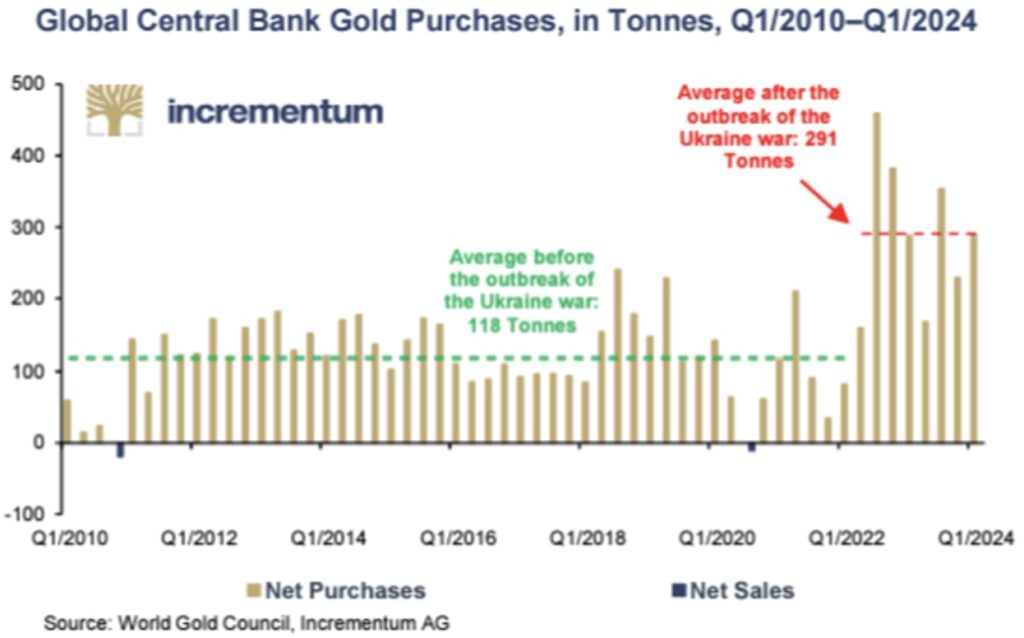

- Desde o GFC de 2008, Putin vem acumulando ouro;

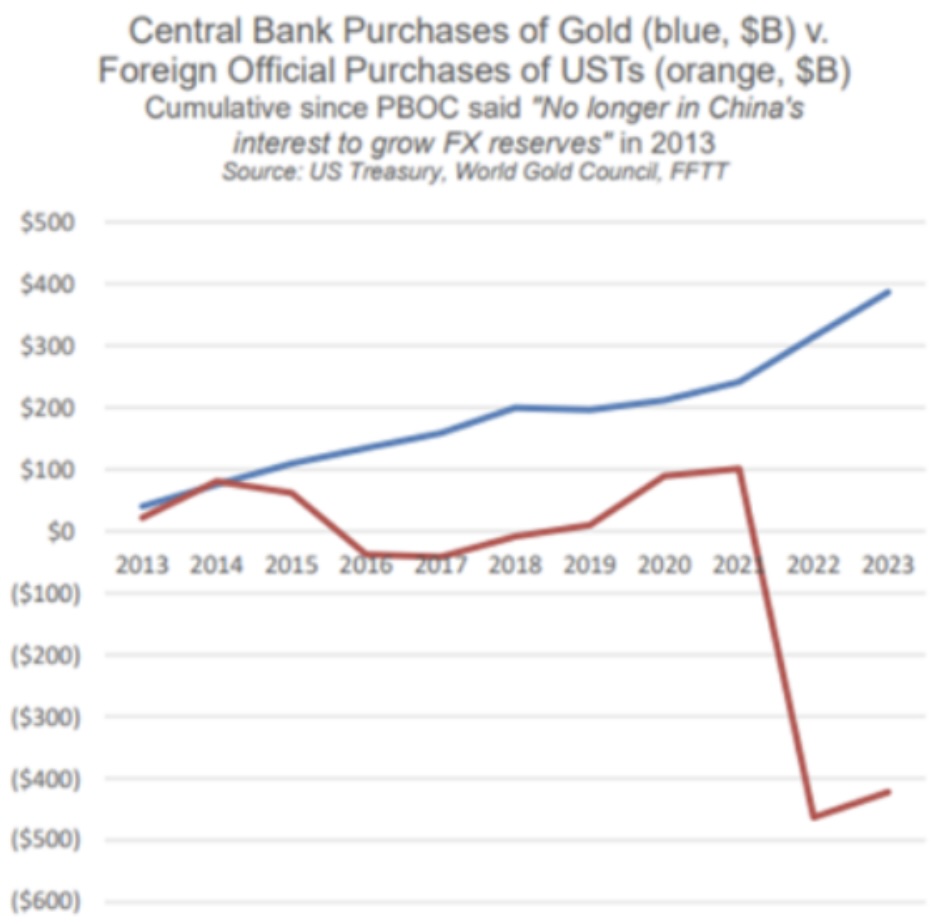

- Desde 2014, os bancos centrais globais têm sido vendedores líquidos de USTs e compradores líquidos de ouro físico;

- Em 2023, 20% das vendas globais de petróleo estavam fora do dólar;

- Apesar de estar atrelado ao dólar, a Arábia Saudita, os Emirados Árabes Unidos e outras nações do GCC importam da Suíça este ano é o ouro físico;

- Mais de 44 nações estão atualmente executando acordos comerciais fora do USD;

- Tanto o Japão quanto a China, historicamente os compradores mais confiáveis das IOUs do Tio Sam, agora estão despejando bilhões e bilhões delas;

- A Rússia é o maior exportador de commodities do mundo, e a China é o maior importador de commodities do mundo – e eles gostam muito mais um do outro do que Biden ou o próximo residente da Casa Branca; mais importante, é uma questão de sobrevivência nacional para a China comprar petróleo fora do USD;

- A Rússia agora está vendendo petróleo para a China em yuan, que os russos usam para comprar produtos chineses (antes fabricados nos EUA); depois disso, qualquer delta na negociação é liquidado em ouro (não dólares) na Bolsa de Xangai. Isso, gente, é escalável do BRICS (pense na Índia...);

- Entre as linhas de swap, a alternativa CIPS ao sistema SWIFT e as crescentes negociações entre as nações petrolíferas do Golfo e outros grandes whigs do BRICS+, o movimento atual de afastamento das negociações de petróleo denominadas em dólar é real e não imaginário;

- Dado o declínio crescente dos níveis físicos de ouro e prata nas bolsas de Nova York e Londres, eles não podem mais precificar o ouro fixo como nos dias de outrora, nem podem justificar um preço de ouro de 200 dias em movimento diferente de um preço mais justo na bolsa da China;

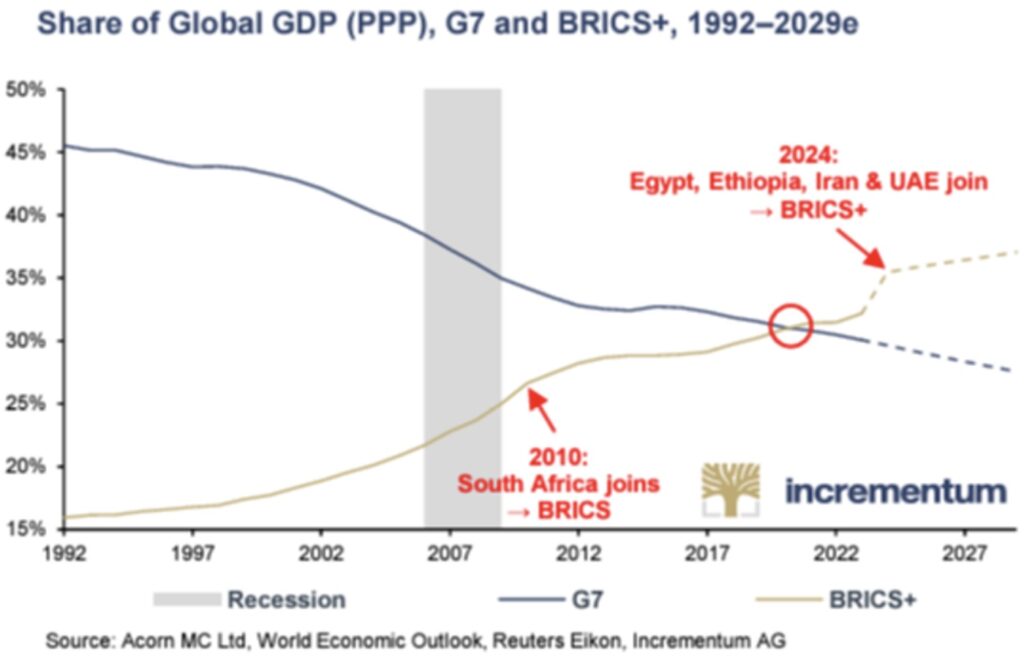

- Os BRICS+ não são mais peões do dólar, mas torres em ascensão. Sua participação no PIB mundial está superando a do G-7;

- Em 2023, o Banco de Compensações Internacionais declarou o ouro físico um ativo de nível um ao lado do UST 10Y;

- As nações estão abertamente (e naturalmente) preferindo o ouro como um ativo de reserva em vez da outra opção "tier-one" – um IOU baseado em dólar de "retorno livre de risco", que por qualquer medida honesta (atual e futura) de inflação oferece um rendimento real negativo, em outras palavras: "risco livre de retorno";

- Não importa o quão apaixonada a multidão verde esteja pelo ESG, estamos a décadas e décadas (assim como trilhões e trilhões) de distância da neutralidade de carbono e, gostemos ou não, as questões energéticas e os combustíveis fósseis literalmente alimentam o mundo;

- China e Índia têm, cada uma, populações de mais de 1,4 bilhão. Se a demanda por petróleo aumentar ainda que ligeiramente em qualquer um desses países do BRICS, os preços do petróleo em rúpias e yuan (e todas as outras moedas fiduciárias) explodirão – e dois dos maiores players do setor de petróleo não querem usar dólares para pagar por isso. Em vez disso, eles preferem liquidar seu petróleo e gás em ouro, que compra mais energia do que dólares;

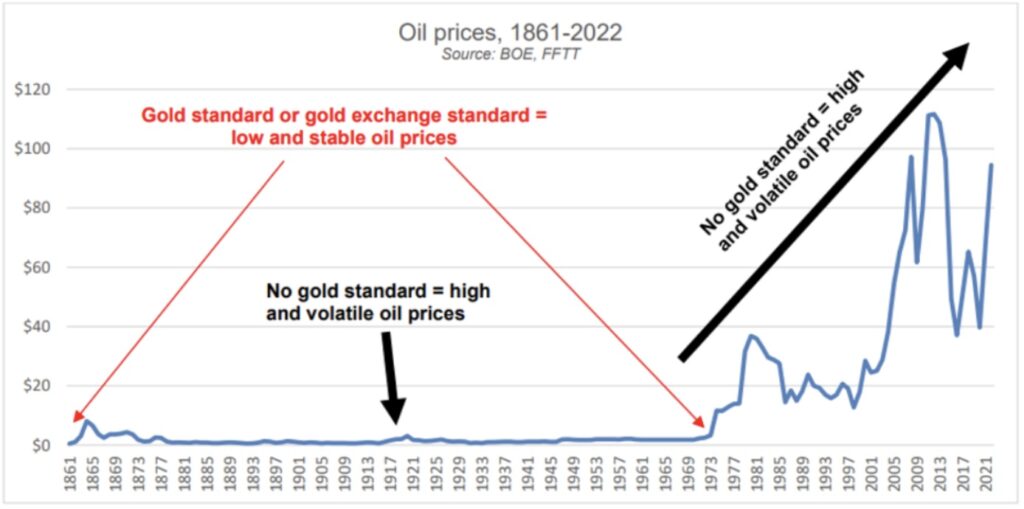

- Dado que a capacidade de produção anual de petróleo é 12-15X a do ouro global, e com o ouro se tornando cada vez mais o pagamento favorito do petróleo, o preço do ouro em relação ao petróleo só pode subir;

- Isso explica por que o ouro está abertamente (não teoricamente) se tornando um ativo de reserva mais confiável do que os títulos do Tesouro dos EUA:

Compras de Ouro do Banco Central (LINHA AZUL) vs Títulos do Tesouro dos EUA (LINHA VERMELHA)

Em suma, a energia é importante, e em vez de o USD ser a camada base de dinheiro (ver acima), a energia poderia muito bem ser.

E ISSO, pessoal, é como um sistema muda "violentamente e ou militarmente", já que a maioria das guerras diretas e por procuração dos EUA tem algo a ver com... óleo.

E esse petróleo, aliás, está cada vez mais sendo liquidado em ouro – dia a dia, e minuto a minuto, pela simples razão de que a história é como um puck: você joga para onde está indo (ouro), não onde está (o dólar).

Os outros valentões estão se unindo

Voltando aos pressupostos anteriores da tese do Dólar Imortal acima, se o dinheiro é o que o valentão/poder mais forte diz que é, o que acontece com a noção anterior de "dinheiro" quando uma coleção de valentões/potências emergentes e ricas em recursos (BRICS+) está se fortalecendo e seu foco preferido é o petróleo e não o dólar?

O que acontece depois que um ativo de reserva neutra é armado contra uma grande potência nuclear e exportadora de energia (Rússia) já em leito financeiro com o maior importador de energia do mundo (China)?

A resposta é simples: que uma vez que a moeda de reserva "imortal" é menos confiável e, portanto, menos procurada.

É alguma coincidência, por exemplo, que, depois que a DC armou o dólar, a lista de nações do BRICS+ aumentou para incluir os principais exportadores de petróleo?

É uma coincidência que o príncipe herdeiro da Arábia Saudita, o que quer que você pense dele, tenha dado um punho em Biden e Xi um aperto de mão caloroso?

E sejamos francos: alguém realmente acredita que o petróleo é irrelevante? Que as guerras americanas (diretas ou indiretas) com Iraque, Líbia e Síria foram para proteger a liberdade e a democracia?

Ou esses conflitos teriam tido algo mais a ver com energia em geral e petróleo em particular?

O que a elite dos EUA não quer que você saiba é que o petróleo importa mais do que dólares, e que mais países hoje preferem pagar por esse petróleo em ouro.

E achamos que os sauditas não perceberam que as vendas de petróleo lastreado em ouro são significativa e historicamente mais estáveis do que o petróleo lastreado em dólar?

É, portanto, uma coincidência que, desde que a DC armou o dólar, os bancos centrais globais tenham empilhado ouro em níveis históricos?

É uma coincidência que mais e mais nações estejam liquidando commodities e outros acordos comerciais em ouro em vez de dólares?

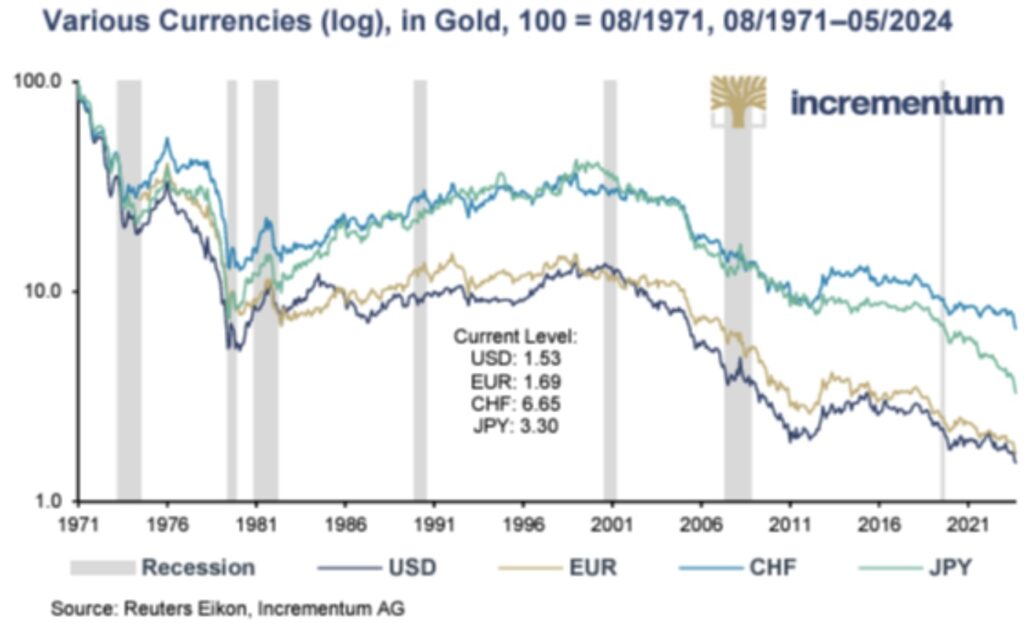

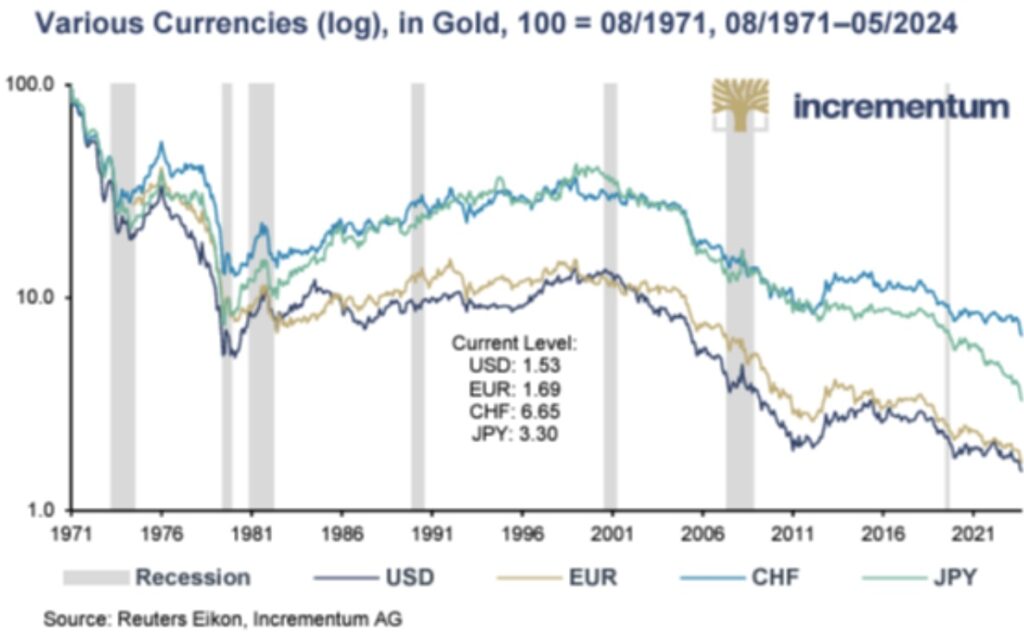

Será uma coincidência que as nações e seus bancos centrais prefiram poupar em ouro (um ativo finito de duração infinita) em vez de IOU's dos EUA (um ativo infinito de duração finita), cujos retornos não podem superar a inflação e cujo poder de compra, mesmo em termos de dólar, caiu mais de 98% quando medido contra um miligrama de ouro desde 1971?

É uma coincidência que, dentro de 2 anos após a dissociação do USD do ouro em 1971, a DC aumentou desesperadamente suas taxas de juros e fortaleceu seu dólar para que a Arábia Saudita concordasse em forçar o mundo a comprar petróleo em dólares fortes, criando assim uma demanda forçada por um USD de outra forma superabastecido/impresso?

Mas também é apenas uma coincidência que 50+ anos (e um dólar 98% mais fraco depois), nações do Golfo como a Arábia Saudita estão agora lentamente se afastando desse petrodólar depois de uma geração de vê-lo desvalorizado em mais de US $ 100 T em dívidas públicas, privadas e domésticas dos EUA – tudo isso tornou uma UST cada vez mais mal-amada cada vez mais incapaz de resistir a novos aumentos de juros e, portanto, força do dólar?

É bom ser o rei

Mas, como dito acima, os banqueiros inteligentes do Fed e dos grandes bancos ainda querem que acreditemos que o dólar é rei, e que, apesar de todas as suas falhas, a grande demanda sugadora de palha de um mundo centrado no dólar é justamente o que torna o dólar grande demais para falir.

Mas e se o mundo for centrado na energia e não no dólar? E se a ascensão dos BRICS for mais do que uma quimera, mas uma nova direção?

Pense nisso. Ninguém em DC ou Wall Street quer que você o faça.

Orgulho vem antes da queda

A certeza de que o dólar de amanhã continuará sendo o dólar de ontem é, na verdade, um sinal perigoso de arrogância (e ignorância histórica) antes da queda.

Afinal, se podemos ver o declínio do poder de compra do dólar desde 1971, não é mesmo?

E se podemos ver que os retornos da UST estão perdendo (tecnicamente inadimplentes) para a inflação atual e futura, não podem outros?

E se podemos ver que a falsa liquidez (QE ou outra) necessária para pagar a barra crescente do Tio Sam continuará a ser altamente inflacionária (e depreciativa do dólar), não é razoável supor que o resto do mundo também possa ver isso?

Dar a volta em vez de ir contra

Na verdade, e com base no que está a ser feito em vez de dito, o resto do mundo parece ver precisamente o que estamos a ver.

Os países do Brics não estão buscando destruir ou substituir o dólar. Em vez disso, e como os alemães que enfrentam a linha Maginot, eles já estão e abertamente dando a volta por cima.

Como?

Usando moedas locais para bens locais que são liquidados em um ativo atemporal: o ouro.

E se podemos ver que os detentores de ouro podem comprar significativamente mais energia (ou seja, petróleo ou gás) com onças e quilos de ouro do que com dólares americanos e USTs, não é pelo menos razoável supor que o papel do ouro como um ativo de liquidação comercial terá maior demanda à medida que o USD sofre declínio da demanda?

E se a demanda pelo dólar como ativo líquido de liquidação comercial continuar caindo em vez de subir, não é igualmente plausível (se as forças de oferta e demanda ainda se aplicarem) sugerir que o dólar de amanhã pode ser mais fraco em vez de mais forte?

Duas coroas: o atemporal vs. o temporário

E mesmo que admitíssemos o postulado razoável da teoria do milk-shake de que, apesar de todas as suas manchas, o dólar será "o último a cair", o simples fato é que, independentemente de cair ou falhar "por último", ele já está sendo reprecificado, mesmo que nunca seja totalmente substituído?

Finalmente, e talvez o mais importante (e obviamente), mesmo que o USD permaneça "rei" em relação a todas as outras moedas fiduciárias (e isso importa se você mora em países – como Turquia ou Argentina – onde sua moeda é muito mais fraca), ainda podemos ver objetivamente, novamente, que o ouro mantém seu valor ainda melhor do que aquele "rei" do USD.

Em suma, há um "rei" muito melhor do que o dólar – sempre esteve lá.

Os banqueiros centrais simplesmente não querem que você veja.

E este precioso rei tem uma coroa de ouro em vez de papel.

Qual rei você escolherá? This will link you directly to more fantastic articles from Egon von Greyerz, Matthew Piepenburg, and Ronni Stoeferle CLICK HERE.

Para ouvir Alasdair Macleod discutir como fazer fortuna neste mercado em alta do ouro CLIQUE AQUI OU NA IMAGEM ABAIXO.

© 2024 por King World News®. Todos os direitos reservados. Este material não pode ser publicado, transmitido, reescrito ou redistribuído. No entanto, a vinculação direta aos artigos é permitida e incentivada

Nenhum comentário:

Postar um comentário